고정 헤더 영역

상세 컨텐츠

본문

1. 사업분석

원익 QnC는 Quartz & Ceramic의 약자로 반도체 및 디스플레이 부품 제조 회사이다.

당사의 주요 제품인 쿼츠웨어는 석영 유리를 가공한 제품으로 반도체 공정 중 산화, 식각, 이온주입, 증착 등

대부분의 공정 과정에서 사용된다.

주요제품의 용도를 살펴보자.

- Boat : 실리콘 웨이퍼를 적재하고, 웨이퍼 표면에 박막 증착을 안정화시킨다.

- Tube : 충격 및 불순물로부터 웨이퍼를 보호하고 가스의 경로가 된다.

- Pedestal : Boat의 받침대 역할을 하고 열과 빛을 차단하여 일정 온도를 유지한다.

- Ring: 식각 공정용 장비 내에서 플라즈마의 확산을 방지하고 웨이퍼를 붙잡아 보호한다.

최근 증착 공정의 방식이 PVD에서 CVD와 ALD방식으로 변화하는 추세이다.

PVD는 Physical Vapor Deposition의 약자로 기판이나 웨이퍼가 증착 물질과 닿을 때 일어나는 상태변화가 물리적이다. 반면, CVD는 Chemical Vapor Deposition의 약자로 화학적 반응을 통해 박막을 형성하는 방식이다.

화학반응을 이용한 공정 중에는 쿼츠의 식각이 발생하여 2~3달 간격으로 교체를 해야한다.

동사의 매출이 안정적으로 꾸준하게 증가할 수 있는 이유이다.

2019년 기준 당사의 매출 비중은 다음과 같다.

쿼츠 > 세정 > 세라믹스 순으로 비중이 큰 것을 확인할 수 있는데, 2019년을 저점으로 쿼츠부문 영업이익률이 크게

개선되고 있는 것을 확인할 수 있다.

원익QnC는 삼성전자, SK하이닉스 DB하이텍 등 국내 회사뿐만 아니라 대만, 미국, 독일에 자회사를 두고 TSMC, MICRON 등의 반도체 생산 업체에도 제품을 공급하고 있다.

삼성전자와 하이닉스의 메모리 실적은 서프라이즈였고, DB하이텍은 거의 올해 내내 100% 가동률을 유지하고 있다.

TSMC또한 수주 물량이 꽉 차서 공장이 풀가동중인 상태이다.

최근 이들의 실적을 보면 알 수 있듯이 반도체 생산량 자체가 크게 증가하여 쿼츠 수요량도 늘어날 것으로 기대된다.

게다가 독일에서도 쿼츠웨어를 생산하며 태양광 관련업체에 납품을 하고 있다. 저탄소 친환경 정책으로 인해 태양광

패널 생산량도 증가할 것으로 보여 낙관적이다.

동사는 쿼츠웨어 시장에서 꾸준히 35~40%대의 시장 점유율을 유지하고 있어 진입장벽을 구축했다고 볼 수 있다.

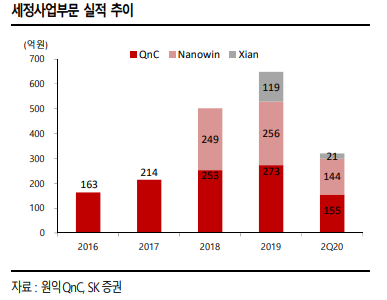

세정사업부문도 매출이 꾸준히 증가하는 것을 볼 수 있는데, 사업 다각화의 일환으로 미니 LED 쿼츠웨이퍼 세정도

시작했다고 한다.

https://www.etoday.co.kr/news/view/1950699

원익QnC, 세정 사업부 S사 마이크로LED TV 캐리어용 물량 공급

원익QnC가 주요 고객사인 S사의 마이크로LED TV (미니led tv) 캐리어용 세정 물량을 공급한다.15일 업계에 따르면 원익QnC는 4분기 세정ㆍ코팅 분야에

www.etoday.co.kr

삼성전자는 내년 미니LED TV 출하량 200~300만대를 목표로 OLED에 대항하여 TV 시장에서의 MS를 넓히려는 시도를 하고 있다.

미니 LED의 생산이 많아질수록 원익QnC의 세정부문의 매출은 증가할 수밖에 없다.

http://biz.newdaily.co.kr/site/data/html/2020/10/13/2020101300107.html

삼성 주도 '미니LED TV'… 올레드 대항마 될까

삼성전자 주도로 미니LED TV 시장이 확장될 것으로 전망되면서 LG 주도로 형성된 OLED TV 진영과의 경쟁이 예상되고 있다.13일 업계에 따르면 삼성전자는 내년 미니LED TV 출하량 200~300만대를 목표로

biz.newdaily.co.kr

2. 투자 아이디어

사실 원익 QnC는 하나금융투자에서 발간된 '이엔에프테크놀로지' 리포트를 보다가 알게 된 회사이다.

'이엔에프테크놀로지는 신규증설을 통해 원재료를 내재화했고, 원익QnC는 M&A를 통해 원재료를 내재화했다' 라는 부분에서 MOMQ (Momentive Performance Materials)를 인수하므로써 원재료 내재화를 통해 수직계열화 효과를 볼 수

있고, 이로 인한 원가절감에 대한 부분도 기대할 수 있을 거라는 생각이 들었다.

또한 21년 반도체 Big Cycle의 주요 키워드 중 하나인 '국산화'를 이뤄내기 위한 과정 중 하나로 보였다.

원익QnC의 보고서에서 볼 수 있듯이 반도체용 쿼츠 원재료는 소수의 업체가 과점중인 시장이다.

상상인증권에 따르면 (20.09.11) "쿼츠 원재료 내재화 TAM이 400~500억 규모" 라고 한다.

2019년 기준 제품매출원가는 약 2000억으로, 약 20%~25%의 내재화가 가능할 것 같다.

비용 중 변동비적 성격을 지닌 항목의 비율이 크므로 공헌이익의 증가폭이 클 수록, 즉 내재화의 비중을 늘릴 수록 더 큰 영업이익이 발생할 것이다.

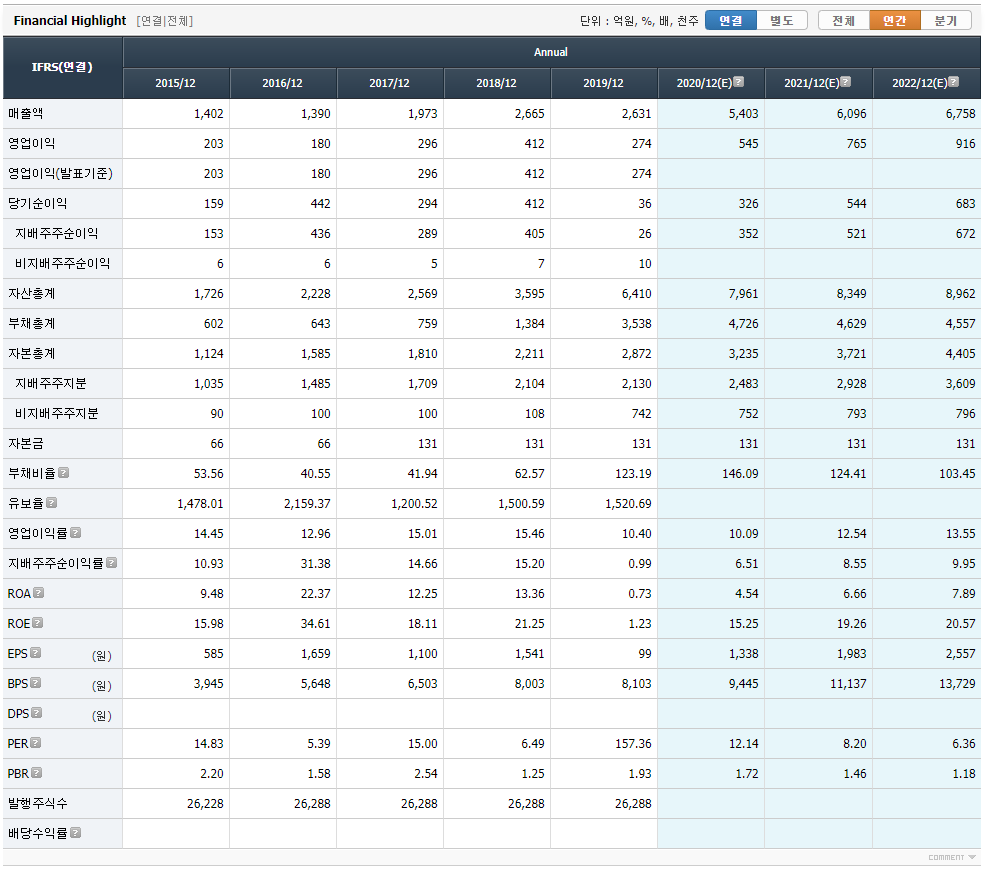

올해 컨센서스는 매출액 5403억(YoY 105%)에 영업이익 545억(YoY 99%)이다.

그런데 왜 같은 밸류체인(Si/Quartz Tube, Boats)에 있는 월덱스나 SKC솔믹스와 비교했을 때 주가가 부진할까?

시장은 자회사로 편입한 MOMQ에 대한 평가를 아직 갈피를 못잡고 있는 것 같다.

사모펀드인 SJL파트너스와 KCC, 원익QnC가 50:45:5의 비율로 출자하여 MOMQ Holding Company (MOM 홀딩 컴퍼니)를 설립하여 MOMQ를 인수하였다.

매출의 90%를 차지하는 실리콘 부문은 KCC가, 나머지 10%인 쿼츠 부문은 원익QnC 가 가져갔다. 그런데 문제는 인수 전부터 MOMQ의 부채가 상당하다는 것이었다.

2018년 기준 부채비율은 374.8%에 달한다. 지분 비율대로 계산하면 석영 부분에서 유동부채 388억원,

비유동부채 1414억원이 된다.

모멘티브는 20년도 2분기부터 2024년까지 약 1조5000억원을 상환해야 한다.

원익QnC는 MOMQ의 부채 중 약 2000억을 부담하게 되었는데 현금및현금성자산 380억, 매출채권 548억,

이번 반기 기준 영업활동 현금흐름이 380억 정도이므로 지금 정도의 영업을 유지하면 상환이 가능하긴 할 것 같다.

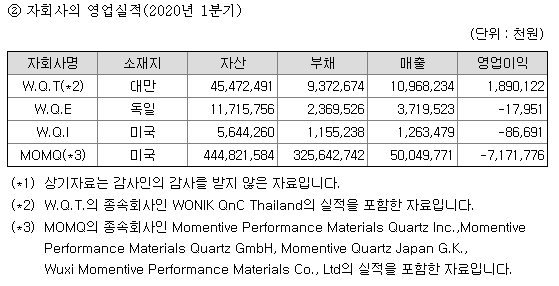

또한, MOMQ의 실적에 대한 마이너스가 동사의 실적에 영향을 미치는 상태이다.

MOMQ는 20년 1분기에 -72억 규모의 영업적자를 내지만, 2분기에는 적자폭이 -40억대로 줄어든 것을 확인할 수 있다.

코로나19로 인한 반도체 및 태양광 산업의 투자 이연 및 18~19년도 반도체 업황의 다운사이클 때문이라고 생각된다.

MOMQ의 CEO교체로 인한 빅베스(Big Bath)라는 분석도 있는데, 무엇이든 간에 적자폭이 빠르게 감소하고 있고, 업황 자체가 턴어라운드 중이므로 긍정적인 관점으로 보는 중이다.

위에서도 언급했듯이 쿼츠 소자 시장은 과점시장이기 때문에 진입 장벽이 높다.

만약 이 속도로 올해 4분기 ~ 내년 초 MOMQ의 실적이 개선된다면 마치 레버리지 효과처럼 영업이익과 순이익이

드라마틱하게 좋아질 가능성이 있다.

3. 목표가격 설정

목표 가격은 20년 ROE 인 15.25와 21년 ROE인 19.26을 15:85 비율로 가중평균하여 18.66, 20년 예상 지배주주지분인 2483억, 회사채 BBB- 5년 수익률인 7.92를 요구수익률로 놓고 RIM으로 계산하여 22300원 (상승여력 37%)으로 설정한다.

'회사 분석 > 반도체' 카테고리의 다른 글

| 원익QnC(074600) - 좋아지는 것이 확인되는 MOMQ, 레벨을 올려줄 신사업 (0) | 2021.04.06 |

|---|---|

| 이엔에프테크놀로지(102710) - 기대에 못 미친 4분기 실적 (0) | 2021.04.06 |

| GST(083450) 분석 (0) | 2021.02.13 |

| 이엔에프테크놀로지 (102710) 분석 (1) | 2020.11.23 |

댓글 영역