고정 헤더 영역

상세 컨텐츠

본문

1. 회사 소개

이엔에프테크놀로지는 Wet Chemical을 제조하는 회사이다.

크게 프로세스케미칼(신너, 식각액, 현상액, 박리액, 세정액), 화인케미칼(ArF PR 원재료)로 나눌 수 있다.

노광공정(photolithography)에서는 마스크를 통과한 빛이 웨이퍼 위에 회로를 세기게 되는데(좌측), 이를 위해서는

산화 공정이 완료된 웨이퍼 위에 감광제(Photoresist, PR)를 도포하여 빛이 패턴 그려줄 환경(그림을 그릴 백지)을 만들어줘야 한다.

감광제는 웨이퍼 위에 균일하게 도포되어야 하기 때문에 웨이퍼를 회전판위에 올려놓고 회전시켜 도포한다.(우측)

이 때 감광제가 웨이퍼의 가장자리에 묻어 웨이퍼의 뒷면을 손상시킬 수 있어 신너(Thinner)를 이용해 가장자리의 뭉친 감광제를 제거한다.

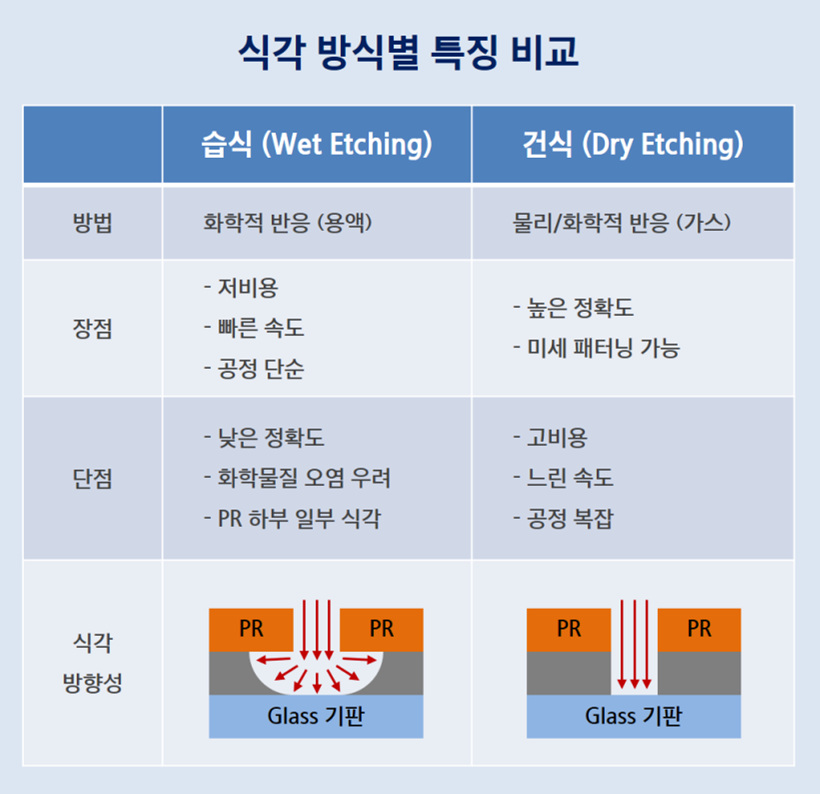

노광공정을 통해 빛을 받은 부분과 그렇지 않은 부분으로 구분이 되면 현상액(Developer)을 통해 불필요한 PR을 제거한다. 현상을 거치면 웨이퍼 위에는 회로패턴을 남겨야 할 부분에만 PR이 남게 되는데, 이는 식각 공정에서 회로로 사용될 물질을 보호하는 역할을 한다(마스크). 식각은 습식식각(Wet Etching)과 건식식각(Dry Etching)으로 나누어지는데, 3D NAND 를 제조하는 과정에서는 이 식각공정의 횟수가 크게 증가한다.

습식식각은 웨이퍼를 식각 용액에 담그는 방식(dipping), 웨이퍼 위에 식각 용액을 뿌리는(spraing) 등의 방식으로 진행된다. 웨이퍼 전체에서의 식각의 균일도와 식각 진행 속도를 증가시킬 수 있기 때문에 스프레이 방식이 많이 사용된다. 이 때 PR 아래에 있는 회로물질을 안쪽으로 둥글게 파고 드는 형식으로 식각이 되는데, 이를 등방성 (측면과 수직의 식각 속도가 같음)의 성질을 갖는다고 한다. 따라서 원하지 않는 부분까지 식각이 될 수 있기 때문에(Undercut) 정확도가 낮은 문제점이 있다.

건식식각은 플라즈마를 이용해 식각을 하는데, 크게 물리적식각, 화학적식각, 물리화학적식각으로 나눌 수 있다.

화학적 식각은 습식식각처럼 등방성을 가지면서 높은 선택비를(마스크와 식각되는 양의 비율 -> 높을수록 좋음) 가지고, 물리적식각은 이방성(측면과 수직의 식각 속도가 다르므로 정확히 PR이 마스크로 작용하지 않는 부분만 식각 가능)을 가지면서 낮은 선택비를 가진다. 이를 보완하기 위해 두 방식을 적절히 섞어 물리화학적식각을 채택하면 이방성을 가지며 선택비를 높일 수 있어 보다 정확한 회로 패턴을 그릴 수 있게 된다.

30단 이상 NAND공정부터는 핵심 습식공정이 건식공정으로 대체되었다. 하지만 습식식각이 완전히 건식식각으로 대체되지는 않을 것이라고 한다. 비용상의 이유 등 때문에 각 과정마다 습식과 건식이 필요한 공정이 다르기 때문이다.

2. 투자 포인트

이엔에프의 식각액(Etchant)은 습식식각에서 사용되고, 박리액(Stripper)은 건식식각 공정에서 발생하는 PR의 변형물인 폴리머를 제거할 때 주로 사용된다. 따라서 습식이든 건식이든 간에 3D NAND 제조 시 식각 공정이 늘어나면 동사의

소재의 매출이 증가한다. 주력 제품은 습식식각에서 사용되는 식각액으로 불화수소(50% HF), 불산기반 식각액인BOE(Buffered Oxide Etchant)다.

위 기사를 보면 삼성전자의 불산계 식각액의 20%를 이엔에프에서 공급한다는 것을 알 수 있다.

그런데 솔브레인이 80%를 공급하는데 그럼 솔브레인에 투자하는게 낫지 않은가? 라고 생각할 수 있다.

여기서 첫 번째 투자포인트를 찾을 수 있다.

투자포인트 1. 원재료비의 감소

2020.09.25 충남에 348억원 규모의 불산 제조설비를 신설한다는 내용의 공시자료가 업로드됐다.

이엔에프는 원래 일본 기업인 스텔라와 모리타화학에서 불산을 수입 후 가공하여 BOE 등을 제조했다. 일본의 수출 규제 직후에는 중국, 대만 등에서 원재료를 수입하였는데 이번 공시를 통해 원재료를 자체생산 하는 쪽으로 방향을 잡았다는 것을 확인할 수 있다. 20년 3분기 기준 이엔에프의 유형자산 총액은 1841억으로, 단순 산술로 봤을 때 약 18%의 생산설비를 2022년 4월 말까지 갖춘다.

이엔에프는 다음 공시자료에서 알 수 있듯이 비용에서 원재료가 차지하는 비중이 큰 기업이다. (약 60%) 따라서 공헌이익이 증가할수록 이익이 커지는 구조를 가진다.

2020 3분기 기준 누적 매출액은 3686억원으로, 총 매출의 85%를 차지하는 프로세스케미컬의 판매량은 약

167,200 톤이다. 급여, 복리후생비, 감가상각비 등 고정비는 약 1200억이다. 원재료의 매입 시점 차이에 따른 오차가 있지만, 원부재료와 소모품의 사용액인 1877억의 85%가 프로세스케미컬의 원재료비라고 가정했을 때 kg당 원재료비는 954원이다.

전방산업의 업황이 좋아지면서 주요 제품의 판매 단가가 상승하는 추세에 있다는 것을 확인할 수 있다. 앞으로도

상승폭이 더욱 커질 수 있으나 2020 3분기의 가격을 판매 기준가격으로 설정한다. 매출액 또한 21년, 22년에는 증가할 것으로 추정되지만 계산을 위해 현재와 동일하다고 가정한다.

다음은 원재료 내재화를 통해 원재료값이 감소했을 때 이엔에프가 얻을 수 있는 영업이익을 나타낸 표이다.

2020 3분기의 영업이익인 608억에 프로세스케미칼의 비중인 0.85를 곱한 값인 517억과 원가절감비율이 0%일 때인

518억과 크게 차이가 나지 않으므로 참고할 만한 계산값이다.

|

원가절감비율 |

0% |

2% |

4% |

6% |

8% |

10% |

12% |

|

영업이익(천) |

51,824,000 |

55,014,176 |

58,204,352 |

61,394,528 |

64,584,704 |

67,774,880 |

70,965,056 |

|

영업이익 |

- |

6.2 |

12.3 |

18.5 |

24.6 |

30.8 |

36.9 |

내재화를 통해 원가를 얼마나 절감할 수 있을지 정확하게는 알 수 없지만 스프레드가 벌어질 경우 영업이익이 증가되는 폭이 크므로 매 분기 체크하여 데이터를 봐야할 것 같다. 그러나 원가에 매우 민감하게 영업이익이 반응하므로 이는 매우 긍정적이다.

투자포인트 2. 삼성전자 오스틴팹 낙수효과

http://www.infostockdaily.co.kr/news/articleView.html?idxno=116296

[단독] 삼성전자, 美오스틴에 EUV전용 시스템LSI 생산능력 70K 신공장 100억불 투자 확정 - 인포스탁

[인포스탁데일리=김종효 선임기자] 삼성전자가 미국에서 EUV전용 시스템LSI 공장을 세우기로 확정했다. 18일 삼성전자와 관련 업계에 따르면 삼성전자는 미국 오스틴에 EUV(극자외선) 장비를 전용

www.infostockdaily.co.kr

https://biz.chosun.com/site/data/html_dir/2020/12/08/2020120802689.html

삼성, 美 오스틴 공장 부지 추가 매입... 파운드리 증설 가능성 제기

삼성전자가 미국 내 유일한 반도체 공장인 ‘삼성 오스틴 반도체 사업장(SAS)’ 인근 부지를 추가 매입했다. 삼성전자는 "꾸준히 진행하던 부지 ..

biz.chosun.com

삼성전자는 미국의 텍사스 오스틴에 SAS(Samsung Austin Semiconductor) 팹을 가지고 있는데, 이곳에 EUV용 시스템 파운드리를 증설한다는 뉴스가 발표됐다. 이엔에프는 2019년 미국에 먼저 진출하여 계속해서 증설을 하고 있다.

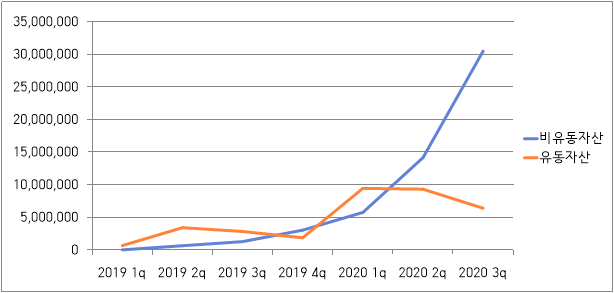

다음 차트는 각 분기별 미국법인의 재무상태를 나타낸 것으로, 비유동자산의 증가폭이 매우 크게 늘고 있는 것을 확인할 수 있다. 연결 재무제표를 참고하였을 때 비유동자산의 대부분이 유형자산이므로, 대부분 설비투자에 돈을 쓰고 있다고 추측할 수 있다. 또한, 영업활동현금흐름이 계속 크게 마이너스를 기록하는 것으로 보아, 재고자산 등을 앞으로 있을 수요에 대해 대비하고 있는 상황이라고 추측할 수 있다.

|

미국 |

2019 1q |

2019 2q |

2019 3q |

2019 4q |

2020 1q |

2020 2q |

2020 3q |

|

비유동자산 |

5,826 |

635,320 |

1,266,731 |

3,024,703 |

5,740,388 |

14,138,382 |

30,490,376 |

|

유동자산 |

656,828 |

3,403,392 |

2,817,778 |

1,852,646 |

9,437,115 |

9,306,257 |

6,383,525 |

|

유동부채 |

12,883 |

15,941 |

8,489 |

37,157 |

1,584,834 |

1,401,425 |

6,275,347 |

|

순자산 |

649,770 |

4,022,771 |

4,076,019 |

4,840,193 |

13,592,669 |

22,043,214 |

30,598,554 |

|

영업활동현금흐름 |

-273,133 |

-508,403 |

-1,257,687 |

-148,367 |

-6,612,774 |

-7,041,706 |

-7,475,022 |

|

투자활동현금흐름 |

-5,760 |

-632,648 |

-1,231,774 |

-3,062,391 |

-2,497,071 |

-11,084,100 |

-28,099,825 |

|

재무활동현금흐름 |

- |

3,406,500 |

3,406,500 |

4,576,100 |

11,611,000 |

22,060,650 |

36,740,850 |

다음은 2010년부터 중국에 진출하여 LG 디스플레이, CSOT 등의 기업에 납품하고 있는 이엔에프의 중국 법인의 재무제표이다. 세부사항에 대한 부분은 2014년부터 확인할 수 있었기에 2010~2013년에 대한 상세한 정보는 찾을 수 없었다.

중국법인은 2010 법인 설립 후 2014년에 처음으로 유의미한 매출과 순익이 발생했다. 약 3년의 시간이 걸린 것이다.

그런데 미국법인의 비유동자산 성장속도가 중국법인의 경우보다 거의 3배만큼 빠르다. 현재로서는 2020 3분기 기준 미국법인의 매출은 3억밖에 되지 않지만, 대충 어림잡아 미국법인도 약 1년 후부터는 (중국이 3년 걸렸는데 미국이 3배만큼 빠르므로) 유의미한 매출과 순익이 나올 수 있지 않을까 조심스럽게 추측해본다.

|

중국 |

2010 3q |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 3q |

|

비유동자산 |

|

|

|

|

15,127,081 |

17,548,151 |

16,638,006 |

15,219,500 |

20,324,565 |

33,326,669 |

36,528,043 |

|

유동자산 |

|

|

|

|

12,048,392 |

22,238,732 |

26,259,092 |

30,001,773 |

29,605,395 |

36,900,749 |

43,416,094 |

|

당기순손익 |

- |

-757,397 |

-1,019,701 |

-209,557 |

276,492 |

5,233,912 |

3,861,793 |

6,062,319 |

2,162,733 |

6,462,932 |

11,216,504 |

|

비유동자산 증가율 (%) |

- |

- |

- |

- |

- |

16 |

-5.2 |

-8.5 |

33.5 |

64 |

9.6 |

다음 차트는 중국 법인의 비유동자산과 미국 법인의 비유동자산 비율이다. 중국법인은 2014년부터 2020 3분기까지,

미국 법인은 2019 1분기부터 2020 3분기까지를 기준으로 정해 나타냈다. 중국의 설비 상태를 쫓아오는 미국법인의

투자 속도가 얼마나 빠른지 확인할 수 있다.

투자포인트 3. EUV PR 원재료 개발 가능성

이 부분은 꽤 먼 미래에 가능할 수 있지만, 만약 EUV용 PR 원재료 개발에 성공한다면 더욱 높은 벨류를 받는 것이 가능해진다. 이베스트투자증권의 최영산 연구원에 따르면 EUV용 PR은 EUV 펠리클보다도 개발 난이도가 높아 프리미엄을 상당히 받을 수 있을 것이라 한다. 물론 PR 자체보다는 적겠지만, 원재료 개발도 상당히 높은 PER을 받을 수 있을 것이다. 또한, 미국 법인이 삼성전자의 시스템반도체 파운드리 벨류체인으로 엮인다면 EUV 관련주로도 추가 프리미엄을 받을 것이므로 모멘텀이 상당히 크다고 볼 수 있다. 동사의 프로세스케미칼 뿐만 아니라 ArF, ArF immersion용 PR 원재료인 화인케미칼도 시스템반도체와 연관되기 때문에 가능성은 충분히 있다.

하이투자증권에서 발간한 리포트에서는 환율 하락의 효과로 21년의 실적 개선폭이 영업이익 기준 YoY로 1%에 불과하다고 전망하였는데, 매출액 증가를 YoY 7%에서 4%로 하향조정한 것은 너무 보수적으로 본 것이 아닌가라는 생각이 든다. 전방산업의 낸드 투자로 인한 식각액 사용 증가가 가파를 것이다. 9월 말 하나금융투자에서 발간한 리포트에서는 YoY 10% 정도의 성장을 예상했다.

원가절감, 미국법인의 성장모두 22년에 완전히 확인할 수 있을 것 같다. 앞으로 공시되는 자료와 리포트를 통해 그 구체적인 수치를 추적하는 과정을 거칠 예정이다. 22년이 21년보다도 기대가 되는 회사고, 장기 성장에 대한 준비를 철저하게 하는 것으로 판단된다.

21년도 지배주주지분 3770억, 21년도 ROE 17.24%로 가정하고 RIM 방식으로 산출해봤을 때 목표가 57,678원 산출

(FnGuide 통계 활용).

이때 순이익은 606억, EPS는 4250원으로 PER은 12.47. 21년 소재 관련주 평균 타겟 PER 인 13.3 보다 낮으므로 추가 상승 가능. 또한 반도체 빅사이클로 인한 반도체 섹터의 전반적인 PER 리벨류에이션이 있을 경우 60,000원 (PER 14),

63,750원 (PER 15) 까지 상승 가능.

'회사 분석 > 반도체' 카테고리의 다른 글

| 원익QnC(074600) - 좋아지는 것이 확인되는 MOMQ, 레벨을 올려줄 신사업 (0) | 2021.04.06 |

|---|---|

| 이엔에프테크놀로지(102710) - 기대에 못 미친 4분기 실적 (0) | 2021.04.06 |

| GST(083450) 분석 (0) | 2021.02.13 |

| 원익 QnC 분석 (2) | 2020.11.07 |

댓글 영역